Le sujet du mois vu par les Éditions Tissot.

L’entreprise doit prendre en charge les frais professionnels de ses salariés. Mais peut-elle le faire de manière forfaitaire ? Cette question a été récemment posée à la Cour de cassation à propos d’indemnités kilométriques.

La prise en charge par l’employeur

Les salariés peuvent être amenés à engager des frais (carburant, stationnement, utilisation du véhicule personnel à des fins professionnelles…) pour les besoins de leur activité professionnelle, inhérentes à leurs fonctions ou à leur emploi, et dans l’intérêt de leur entreprise. Celle-ci a l’obligation de les prendre en charge.

Elle peut procéder de manière directe (par ex. en remettant à ses salariés un véhicule pour se déplacer et une carte de crédit pour régler leurs dépenses professionnelles). Ou rembourser ses collaborateurs des frais qu’ils ont réellement engagés sur présentation de justificatifs.

Mais peut-elle également les rembourser de manière forfaitaire ? Un tel remboursement, qui ne correspond pas aux frais réellement engagés, ne pourrait-il pas constituer plutôt un complément de salaire ? Telle est l’argumentation soutenue par une salariée à propos d’une indemnité kilométrique forfaitaire dans une affaire récemment soumise à la Cour de cassation.

Le remboursement sous forme d’indemnités kilométriques forfaitaires

Dans ce dossier, un avenant conclu entre une salariée et son employeur contenait des stipulations relatives au remboursement de ses frais de déplacements. Il indiquait que la salariée percevrait :

- le remboursement de ses frais réels de déplacement engagés dans le cadre de ses fonctions sur justificatifs ;

- et une indemnité kilométrique payée mensuellement sur une base de 0,35 €/km limitée à un montant total annuel de 6 500€.

Un avenant conclu ultérieurement précisait que les frais professionnels quels qu’ils soient ne pourraient en aucun cas être inférieurs à 500€ mensuels.

La salariée avait été placée en arrêt de travail à plusieurs reprises. Son employeur avait initialement continué à lui verser des indemnités kilométriques. Mais il avait fini par cesser. La salariée réclamait alors un rappel. Elle soutenait que constituent un complément de rémunération les primes ne correspondant pas à des frais réellement exposés par le salarié. Et qu’un employeur ne peut modifier le contrat de travail d’un employé sans son accord, notamment pour supprimer une indemnité contractuelle.

La cour d’appel a refusé de lui accorder le rappel demandé. Elle a considéré que ce versement avait pour objet d’indemniser les frais de déplacement de la salariée et de compenser le surcoût de ceux engagés pour l’exercice de ses fonctions. Il constituait donc un remboursement de frais et non un complément de salaire. Et ce, malgré son caractère forfaitaire et le fait que son versement ne soit soumis à la production d’aucun justificatif. La simple information de sa suppression par l’employeur était donc suffisante.

La Cour de cassation a donné raison à la cour d’appel. L’employeur était donc bien fondé à cesser le versement de l’indemnité kilométrique durant les périodes de suspension du contrat de travail de la salariée. Et ce, sans que cela ne s’apparente à une modification de son contrat de travail.

Bon à savoir

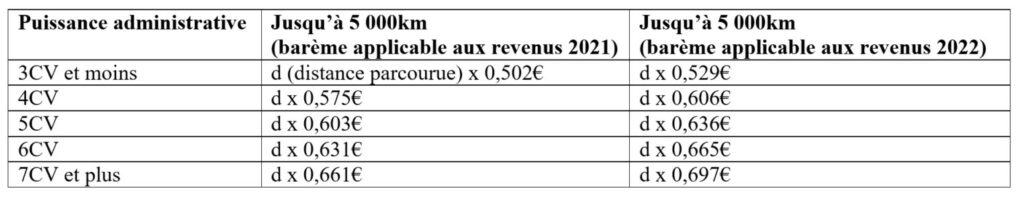

Les remboursements de frais professionnels sont exonérés de cotisations sociales dans certaines conditions et limites. Y compris certains remboursements effectués sous forme forfaitaire. Les indemnités kilométriques forfaitaires sont ainsi exonérées de cotisations sociales sans justificatif d’une utilisation conforme à leur objet dans les limites d’un barème annuellement fixé par l’administration fiscale.

Par Amélie Gianino. Juriste en droit social et rédactrice au sein des Éditions Tissot

Cour de cassation, chambre sociale, 9 mars 2022, n° 20-20.872 (une indemnité qui a pour objet d’indemniser les frais de déplacement d’un salarié et de compenser le coût des frais engagés pour l’exercice de ses fonctions constitue un remboursement de frais et non un complément de salaire. Et ce, en dépit de son caractère forfaitaire et du fait que son versement ne soit soumis à la production d’aucun justificatif. L’employeur peut donc en cesser le versement pendant les périodes de suspension du contrat de travail du salarié, sans que cela ne s’apparente à une modification du contrat).