A la suite du lancement de l’instauration d’un prélèvement forfaitaire unique (PFU) sur les revenus de l’épargne et le remplacement de l’impôt de solidarité sur la fortune (ISF) par un impôt recentré sur la fortune immobilière (IFI), le comité d’évaluation des réformes de la fiscalité du capital a été installé à France Stratégie en décembre 2018. Présidé désormais par Cédric Audenis, le comité publie aujourd’hui une actualisation des données concernant le positionnement de la France à l’international, l’évolution du contexte macrofinancier en France, l’évolution de la distribution des revenus de capitaux mobiliers et des patrimoines en France, et les départs et retours des contribuables soumis à l’imposition sur le patrimoine.

Afin d’apporter des éclairages complémentaires, le comité a lancé de nouveaux projets de recherche au printemps 2022. Ces travaux seront finalisés à l’été 2023 et viendront alimenter le prochain rapport du comité d’évaluation en octobre 2023 sur les effets diffus sur l’économie du PFU et/ou de la transformation de l’ISF en IFI ; l’impact spécifique sur la dynamique de créations d’entreprises ainsi que sur le financement des entreprises en croissance du PFU et/ou de la transformation de l’ISF en IFI ; les conséquences sur la trajectoire des entreprises de l’expatriation/impatriation de leurs propriétaires.

Pour cette année, l’actualisation des principales données disponibles permet de dégager les messages suivants.

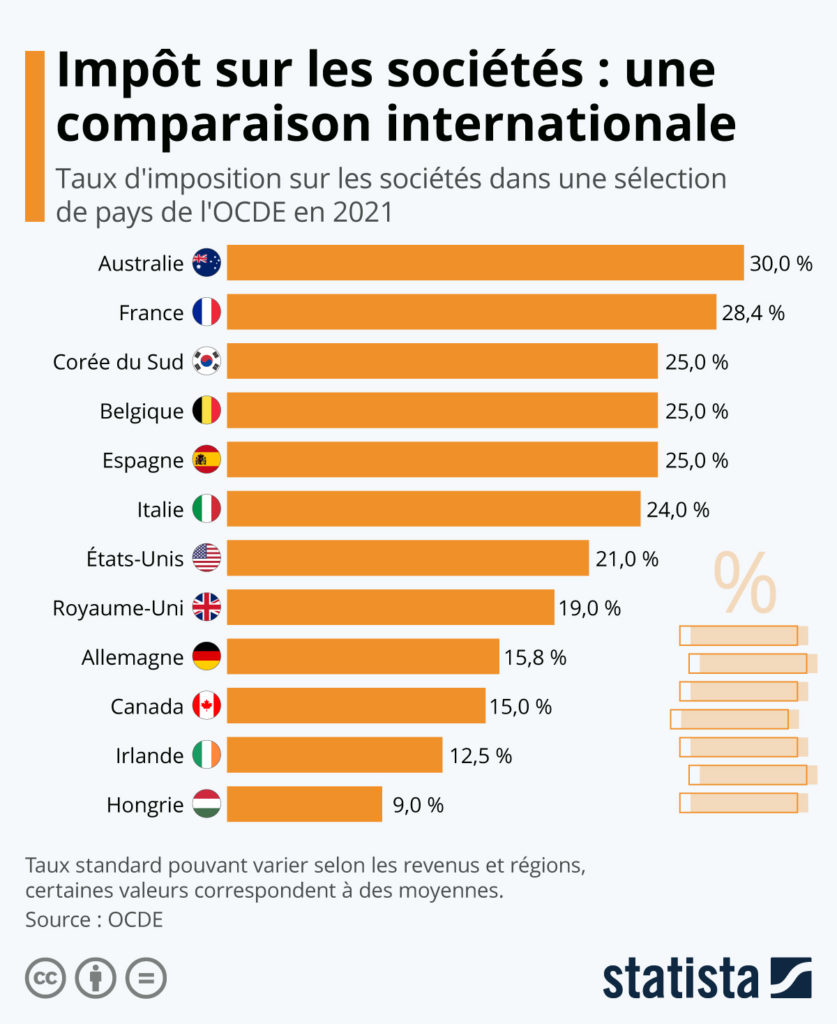

Les recettes de la fiscalité sur le capital restent plus élevées en France qu’ailleurs

Les recettes de la fiscalité du capital en France demeurent parmi les plus élevées en termes de standards internationaux. Ceci s’inscrit dans un contexte plus général où, pour financer le niveau de nos dépenses publiques et notamment de nos dépenses de protection sociale, le taux de l’ensemble des prélèvements obligatoires en France est plus élevé qu’ailleurs. En 2020, les recettes de taxation sur le capital représentent 23 % de l’ensemble des prélèvements obligatoires, contre une moyenne de 20 % dans l’Union européenne.

L’évolution du contexte macrofinancier

La seule observation des grandes variables économiques ne permet pas d’estimer si la suppression de l’ISF a permis une réorientation de l’épargne des contribuables concernés vers le financement des entreprises. Les fluctuations des variables agrégées résultent de l’addition de multiples facteurs, de natures très diverses, en particulier depuis 2020 avec la crise liée à la pandémie de Covid-19.

Cela posé, on observe en 2021 que les placements en actions et en assurance-vie en unités de compte se montent à 54 milliards d’euros en 2021, soit 33 % des placements financiers des ménages, une part supérieure à celle observée habituellement. Pour les sociétés non financières, les flux de financement en actions sont à nouveau en hausse en 2021, les émissions d’actions non cotées étant largement supérieures à leur moyenne passée (98 milliards contre 55 milliards), les émissions d’actions cotées restant proches de leur moyenne passée (18 milliards contre 13 milliards).

La concentration des dividendes soumis au PFU reste stable en 2020

En 2020, les dividendes déclarés à l’impôt sur le revenu se sont maintenus à un niveau comparable à celui des deux années précédentes (23,6 milliards d’euros, contre 24,2 milliards en 2019 et 23,2 milliards en 2018), en nette hausse par rapport à 2017 (14,3 milliards d’euros). Les plus-values mobilières, de droit commun ou avec abattement renforcé, se sont élevées à 15 milliards d’euros en 2020, en repli de 2 milliards environ par rapport à 2019. Enfin, les intérêts se sont élevés en 2020 à 4,2 milliards d’euros, contre 4,6 milliards en moyenne les deux années précédentes, suivant la baisse tendancielle des taux d’intérêt constatée depuis plusieurs années. L’ensemble des revenus du capital soumis au PFU est en hausse de 7 milliards d’euros (+21 %) en 2020 par rapport à 2017 et en baisse de 2 milliards d’euros par rapport à 2019 (-6,5 %).

La concentration des dividendes est très stable en 2020, par rapport aux deux années précédentes : 64 % des dividendes sont perçus par des foyers déclarant plus de 100 000 euros de dividendes en 2020, un niveau comparable à celui de 2018-2019 (63 %) et beaucoup plus élevé qu’en 2017 (44 %). Les montants de dividendes supérieurs à 1 million d’euros comptent pour 24 % du total en 2020, contre 26 % en 2018-2019, soit plus de deux fois plus qu’en 2017 (10 %).

La concentration des plus-values mobilières réalisées a elle aussi augmenté depuis la réforme de 2018 : 3 900 foyers (0,01 % des foyers) concentrent 71 % des plus-values de droit commun en 2020, contre 62 % en 2017. Elle diminue toutefois en 2020, la baisse des plus-values s’expliquant par celle des plus-values supérieures à 1 million d’euros.

Baisse du nombre d’expatriations et hausse du nombre d’impatriations fiscales

Depuis le passage de l’ISF à l’IFI, on observe une baisse du nombre d’expatriations et une hausse du nombre d’impatriations fiscales de ménages français soumis à l’imposition sur le patrimoine, si bien que depuis 2018, le nombre de retours de foyers taxables à l’IFI dépasse le nombre de départs (380 versus 220 en 2020), alors qu’on constatait l’inverse pour les flux de contribuables à l’ISF (470 versus 1 020 en 2016). Cette évolution porte toutefois sur de petits effectifs, de l’ordre de quelques centaines, à comparer avec les quelque 150 000 contribuables assujettis à l’IFI.

L’ensemble des données est consultable ici.