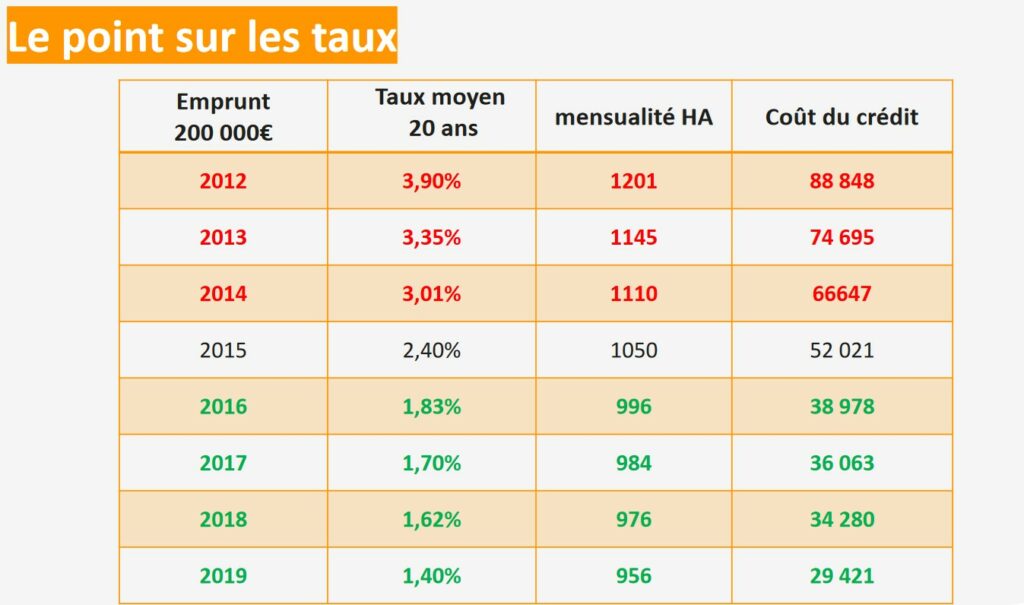

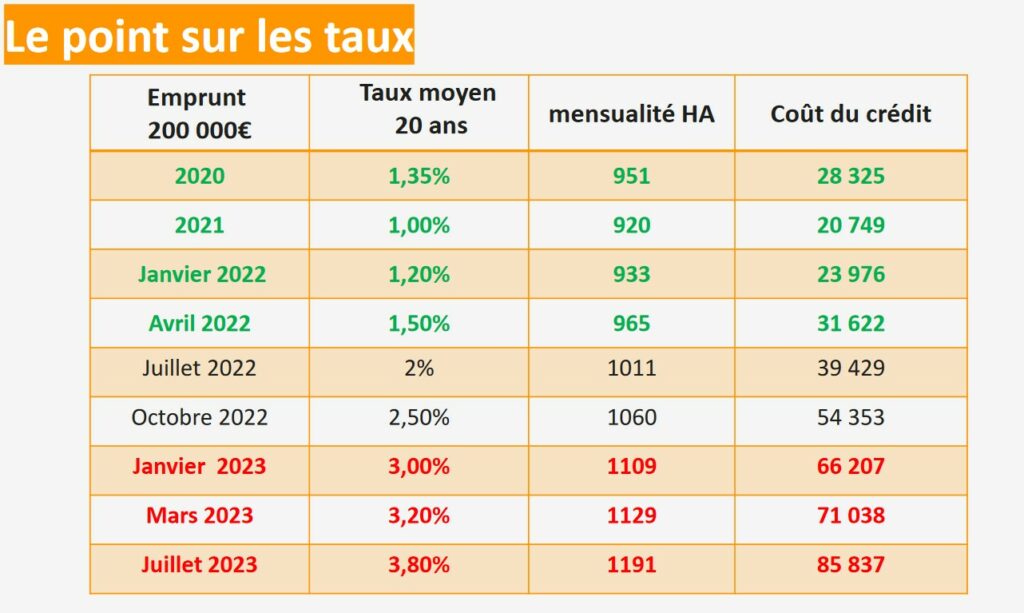

Après 4 années records avec des taux de crédits immobiliers autour de 1%, le début de l’année 2023 a mis fin à cette euphorie dans le secteur immobilier. Ainsi, selon le dernier observatoire du crédit immobilier de Meilleurtaux, la hausse des taux observée depuis quelques mois et la baisse de l’offre des biens et des crédits ont conduit au fort ralentissement que nous observons aujourd’hui. La guerre en Ukraine, la crise énergétique ont entrainé une reprise très forte et très rapide de l’inflation, qui a poussé la Banque centrale européenne à relever à plusieurs reprises ses taux directeurs contribuant ainsi à renchérir le coût de l’argent de manière très rapide.

« Après l’euphorie, le marché est aujourd’hui atone avec une baisse de la demande, de l’offre et des restrictions bancaires fortes avec une baisse de la demande qui s’accentue au cours du second trimestre 2023, » constate Mael Bernier, porte-parole de Meilleurtaux.com.

Finis les taux à 1%, en juin 2022, la très grande majorité des barèmes bancaires se situaient entre 1,50% et 1,90%. En juin 2023, près de 80% des barèmes dépassent les 3,70% sur 20 ans.

Evolution des taux : que s’est-il passé entre juin 2022 et juin 2023 ?

La bonne nouvelle c’est que la stabilisation des OAT entraine un écart qui devient de plus en plus favorable aux banques avec les taux des crédits aux particuliers ce qui va les pousser à prêter plus ; par ailleurs, le taux d’usure, une nouvelle fois revu à la hausse atteint en juillet 2023, 5,09% sur les prêts sur 20 ans et plus. Une autre bonne nouvelle car il apparait plus en phase avec les taux pratiqués sur le marché. Rappelons-le, le taux d’usure, c’est le taux maximum légal tout compris (taux mais aussi assurance, garantie, frais etc…).

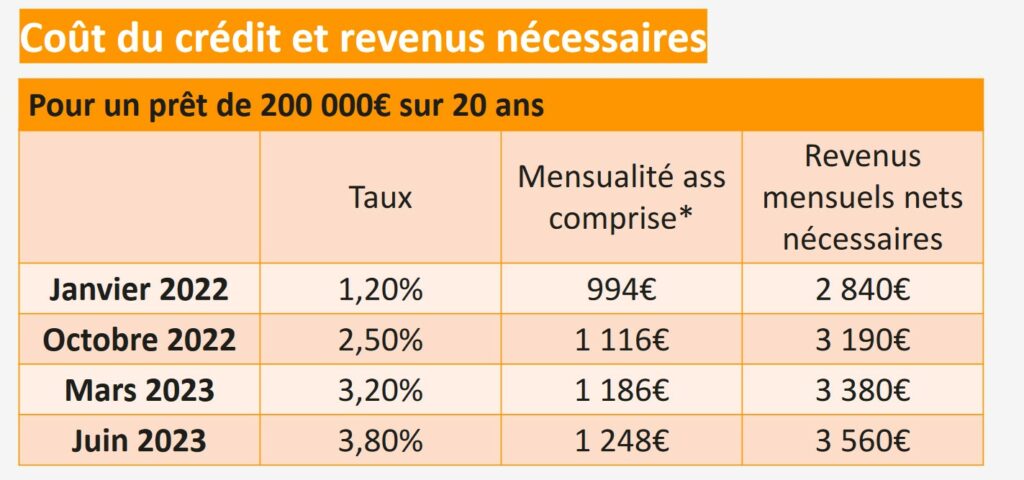

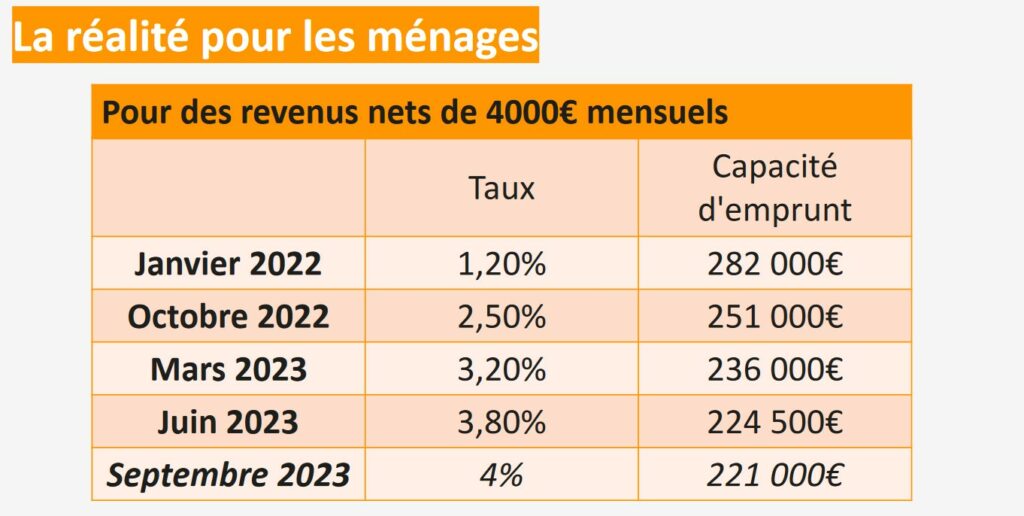

Qu’en est-il du pouvoir d’achat immobilier des ménages français ?

L’impact de la hausse des taux : en janvier 2021, près de 70% des ménages avaient un taux d’endettement inférieur à 35% et seulement 22,13% supérieur à 40%. Sur les derniers mois et avec l’augmentation des taux, la situation se complique nettement.

En octobre 2022, 58,14% avaient un taux d’endettement inférieur à 35%, 13,47% entre 35% et 40% et 28,39% à plus de 40%.

En juin 2023, à peine un dossier sur 2 restent sous la barre des 35% d’endettement, c’est-à-dire finançables alors qu’un tiers dépassent les 40% d’endettement.

Si on se projette maintenant sur ce qui nous attend à la rentrée, à savoir des taux autour de 4%, la part des finançables va encore diminuer. En effet, l’impact est immédiat car pour un prêt de 200 000 euros sur 20 ans, les revenus mensuels nets nécessaires seront de 3 650 euros, pour une mensualité de 1 269 euros.

« Pour compenser la hausse des taux entre 2022 et 2023, il faut gagner 25% de plus ! »

Ainsi, entre janvier 2022 et septembre 2023, les ménages français auront perdu en moyenne entre 50 000 et 60 000 euros de capacité d’emprunt. Un autre exemple, en janvier 2022, pour des revenus nets de 4 000 euros et avec un taux aux alentours de 1,20%, la capacité d’emprunt du ménage était de 282 000 euros. En juin 2023, avec les mêmes conditions de départ et un taux à 3,80%, elle s’élève à 224 500 euros. En septembre 2023 la capacité d’emprunt sera à 221 000€.

« Entre 2021 et juin 2023, la part des dossiers finançables est passée de 70% à 55%. Il est indéniable qu’avec le contexte économique actuel et la hausse des taux, le pouvoir d’achat des ménages est très impacté. Pour un prêt de 200 000€ sur 20 ans, les mensualités ont augmenté et afin de compenser cette hausse, entre les 2 périodes de référence, il faudrait gagner 25% de plus ou espérer que la valeur des biens s’effondre de 25%, analyse Mael Bernier. Malheureusement aucune de ces solutions n’est réellement crédible. »

« Après 2022 qui a été une année charnière, l’année 2023 marquera sans doute le secteur immobilier comme l’année de la bascule, poursuit Maël Bernier. Finie l’euphorie, la hausse des taux grève les capacités d’emprunt et cette hausse n’est pas terminée, nous attendons 4% pour la rentrée.Par ailleurs, les dernières recommandations du HCSF, sont totalement insignifiantes et ne permettront pas de fluidifier le marché. La situation semble donc bloquée entre acheteurs qui attendent une hypothétique chute des prix, affaiblis par labaisse incessante de leur capacité d’emprunt et des propriétaires vendeurs de plus en plus rares. Pour conclure, il faut rappeler que la hausse des taux des 18 derniers mois ne se compenserait qu’avec une baisse des prix de 25%, c’est un scénario totalement improbable alors que la demande de logements ne cesse d’augmenter et que la construction est à l’arrêt ou presque. »